Grupa Lotos coraz bliżej fuzji z Orlenem. Zgodzili się akcjonariusze i rząd

Akcjonariusze Lotosu podczas środowego nadzwyczajnego walnego zgromadzenia poparli połączenie spółki z PKN Orlen. Za oddano 98,89 proc. głosów. We wtorek na fuzję koncernów zgodził się rząd. W jej efekcie na polskim rynku pojawi się węgierski MOL, którzy przejmie ponad 400 stacji paliwowych Grupy Lotos.

Za uchwałą w sprawie połączenia z PKN Orlen oddano 150 784 838 głosów, przeciwko - 706 659, głosów wstrzymujących było 985 494.

Zgodnie z uchwałą fuzja Grupy Lotos z PKN Orlen ma odbyć się poprzez przeniesienie całego majątku gdańskiej spółki, wszystkich aktywów i pasywów na Orlen w zamian za akcje, które płocki koncern wyda zgodnie z postanowieniami planu połączenia.

Blisko 99% akcjonariuszy @GrupaLOTOS biorących udział w NWZ opowiedziało się za połączeniem z @PKN_ORLEN i budową silnego, regionalnego koncernu multienergetycznego. To mocne potwierdzenie, że obraliśmy właściwy kierunek dalszego rozwoju gdańskiej rafinerii

— Daniel Obajtek (@DanielObajtek) July 20, 2022

Rząd daje zielone światło fuzji Orlenu i Lotosu

We wtorek rząd przyjął wniosek o wyrażenie zgody na połączenie Grupy Lotos z PKN Orlen przedłożony przez ministra aktywów państwowych.

- Połączenie obu firm będzie elementem procesu konsolidacji spółek polskiego sektora paliwowo-energetycznego obejmującej Orlen, Lotos oraz Polskie Górnictwo Naftowe i Gazownictwo (PGNiG). Wiodącą rolę w tym procesie będzie miał PKN Orlen" - przekazała w komunikacie Kancelaria Prezesa Rady Ministrów.

>>> Praca.Wirtualnemedia.pl - tysiące ogłoszeń z mediów i marketingu

Na początku czerwca zarządy PKN Orlen i Grupy Lotos uzgodniły i podpisały plan połączenia obu podmiotów. Spółki ustaliły, że w zamian za 1 akcję Lotosu akcjonariusze tej spółki otrzymają 1,075 akcji PKN Orlen. W momencie przejęcia akcjonariusze Grupy Lotos obejmą nowe akcje w podwyższonym kapitale zakładowym PKN Orlen i staną się, z dniem połączenia, akcjonariuszami tej spółki.

Warunkiem niezbędnym do finalizacji transakcji jest zgoda akcjonariuszy spółek - Grupy Lotos i PKN Orlen, dotycząca warunków połączenia. Akcjonariusze Orlenu rozpatrzą uchwałę o połączeniu z Lotosem i podwyższeniu kapitału zakładowego w czwartek 21 lipca.

Połączenie spółek nastąpi z dniem jego wpisania do rejestru przedsiębiorców Krajowego Rejestru Sądowego przez sąd rejestrowy właściwy dla siedziby PKN Orlen.

PKN Orlen informował wcześniej, w wyniku fuzji udział Skarbu Państwa w połączonym koncernie wzrośnie do ok. 35 proc. "Zakładając następnie połączenie z PGNiG, udział ten zwiększy się do ok. 50 proc., co oznacza, że kontrola nad nowo powstałym koncernem multienergetycznym zostanie dodatkowo wzmocniona" - podkreślał koncern.

MOL pojawi się w Polsce, zniknie marka Lotos

W styczniu br. Orlen i Grupa Lotos zawarły szereg umów przedwstępnych w celu wypełnienia środków zaradczych wskazanych przez Komisję Europejską. Grupa Lotos porozumiała się co do sprzedaży węgierskiej Grupie MOL spółki Lotos Paliwa, do której przed finalizacją transakcji zostanie wydzielonych 412 działających już stacji paliw, z czego 265 obiektów własnych i 147 franczyzowych (29 w ramach tzw. miejsc obsługi podróżnych) oraz umowy dzierżawy dotyczące 5 nowych stacji w ramach miejsc obsługi podróżnych.

Cenę ustalono na 609,75 mln dolarów plus „element zmienny, zwiększający lub zmniejszający element stały w zależności od wysokości długu oraz kapitału obrotowego Lotos Paliwa w ostatnim dniu miesiąca poprzedzającym miesiąc, w którym nastąpi podpisanie umowy przyrzeczonej”

Natomiast Orlen uzgodnił kupno od MOL za ok. 259 mln euro 144 stacji paliw na Węgrzech oraz 41 stacji paliw na Słowacji. Dla polskiego koncernu będzie to oznaczać wejście na rynek węgierski, na Słowacji ma już stacje.

Zaraz po ogłoszeniu transakcji MOL zapowiedział, że po przejęciu stacji Lotos zamierza jak najszybciej przeprowadzić ich rebranding na własną nazwę. Uzasadnił, że w ramach umowy z Grupą Lotos będzie miał jedynie prawa do korzystania z jej marki przez 5 lat.

- Lotos jest bardzo dobrą marką, ale Orlen nie zamierzał nam jej sprzedać. Porozumieliśmy się jedynie co do umowy licencyjnej w sprawie Lotosu, a prędzej czy później taka umowa wygaśnie - powiedział portalowi Wirtualnemedia.pl Peter Ratatics, wiceprezes wykonawczy ds. usług konsumenckich w Grupie MOL. - Naszym zamiarem jest zmiana marki na stacjach Lotos na MOL. To nasza główna marka, większość naszych stacji działa z tą marką. Na niej jest oparta nasza długoterminowa strategia - dodał.

- Będziemy potrzebowali ponad pół roku, żeby zmienić oznaczenia na wszystkich 417 przejętych stacjach Lotos. Wcześniej będziemy musieli podpisać umowy z franczyzobiorcami - zapowiedział wiceprezes Grupy MOL.

Natomiast Daniel Obajtek poinformował, że PKN Orlen na tych stacjach Grupy Lotos, które nie trafią do MOL, wprowadzi swoje oznaczenia. - Tam, gdzie w mikrorynkach nie mamy koncentracji, te 100 stacji przejdzie rebranding na markę Orlen - zapowiedział.

Lotos ma 520 stacji i umowy sponsorskie

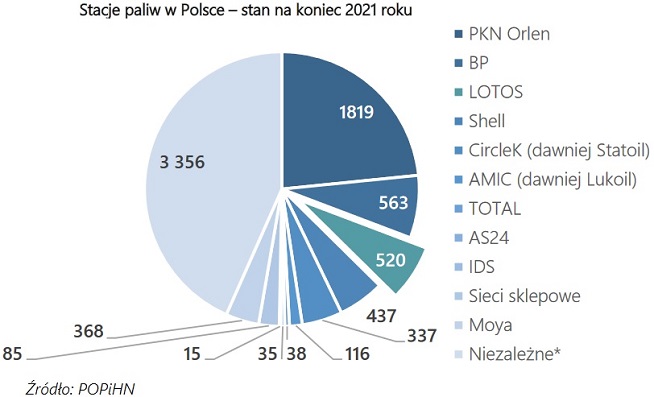

Na koniec ub.r. pod szyldem Lotos działało 520 stacji paliwowych: 327 własnych i 193 w modelu franczyzowym. To trzecie pod względem wielkości sieć w Polsce - po Orlenie (1 819 stacji) i BP (563 stacje).

Grupa Lotos od siedmiu lat jest głównym sponsorem piłkarskiej reprezentacji Polski, obecna umowa obowiązuje do końca br.

Jesienią 2018 roku firma przedłużyła kontrakt z Polskim Związkiem Narciarskim jako sponsor generalny (jej logo jest widoczne m.in. na strojach skoczków i biegaczy), współpracuje z PZN od prawie dwóch dekad. Ponadto sponsoruje grupę kierowców rajdowych, reprezentację i ligi koszykarskie, wyścig kolarski Tour de Pologne (od ponad 10 lat) oraz jest sponsorem strategicznym Polskiego Związku Tenisowego.

Orlen ma też umowę z Saudi Aramco

W styczniu br. ogłoszono również, że Grupa Lotos i Aramco Overseas Company zawarły przedwstępną umowę zbycia 30 proc. udziałów w Lotos Asfalt, do której załącznikami są m.in. wzór umowy joint venture pomiędzy PKN Orlen, Grupą Lotos, Lotos Asfalt a Aramco, realizującej zobowiązanie do zbycia na rzecz niezależnego podmiotu trzeciego 30 proc. udziału w spółce, do której aportem wniesiona została rafineria zlokalizowana w Gdańsku oraz zagwarantowanie temu podmiotowi uprawnień kontraktowych w zakresie ładu korporacyjnego.

Do przedwstępnej umowy dołączono też wzór umowy processingowej i umowy na odbiór produktów (offtake) pomiędzy Grupą Lotos, Lotos Asfalt a spółką hurtową, które zawarte będą na okres obowiązywania umowy joint venture, wzór umowy ramowej dotyczącej utrzymywania zapasów obowiązkowych ropy naftowej pomiędzy PKN Orlen a spółką hurtową, która zawarta będzie na okres 10 lat oraz wzór umowy ramowej, dotyczącej outsourcingu logistyki kolejowej paliw.

Cena określona w umowie przedwstępnej za udziały w Lotos Asfalt zostanie wyliczona w oparciu o formułę określoną w umowie przedwstępnej, na którą składa się element stały w kwocie ok. 1,15 mld zł oraz element zmienny, zależny od wysokości długu oraz kapitału obrotowego Lotos Asfalt w dniu poprzedzającym podpisanie umowy przyrzeczonej.

Orlen podał też, że Aramco ma kupić 100 proc. udziałów w Lotos SPV 1, czyli spółce hurtowej. Przed zawarciem umowy przyrzeczonej sprzedaży udziałów do spółki zostanie wydzielona zorganizowana część przedsiębiorstwa prowadzonego aktualnie przez Lotos Paliwa w zakresie hurtowej sprzedaży paliw. Cena sprzedaży ma wynieść ok. 1 mld zł oraz element zmienny.

Umowy przedwstępne sprzedaży udziałów w Lotos Asfalt oraz w spółce hurtowej zawierają klauzule istotnej niekorzystnej zmiany (material adverse change), uprawniające Aramco do odstąpienia od umów w razie zaistnienia ściśle określonych zdarzeń.

Aramco kupić ma również wszystkie udziały posiadane przez Lotos w Lotos-Air BP Polska. Zawarto też m.in. warunkową umowę sprzedaży Lotos-Air BP paliwa lotniczego pomiędzy PKN Orlen a Lotos-Air BP na okres do 15 lat.

Orlen będzie kupował do 45 proc. ropy naftowej od saudyjskiej firmy

Ponadto PKN Orlen podpisał z Saudi Arabian Oil Company długoterminową umowę na dostawy ropy naftowej. W przypadku finalizacji procesu przejęcia grupy Lotos, na bazie podpisanej umowy długoterminowej, PKN Orlen zagwarantuje dostawy od Saudi Aramco na poziomie od 200 do 337 tys. baryłek dziennie.

Szacuje się, że dostawy, już po połączeniu Orlenu z Lotosem, mogą zaspokajać do 45 proc. łącznego zapotrzebowania całej Grupy Orlen zarówno w Polsce, jak i na Litwie oraz w Czechach.

Orlen podpisał także z Saudi Arabian Oil Company oraz Saudi Basic Industries Corporation umowę o współpracy celem analizy, przygotowania i realizacji wspólnych inwestycji w sektorze petrochemicznym. Wśród potencjalnych obszarów współpracy analizowane będą m.in. projekty rozwojowe dotyczące olefin i pochodnych, w tym pochodnych aromatów, w Polsce oraz w Europie Środkowo-Wschodniej.

PKN Orlen podpisał również z Saudi Arabian Oil Company umowę o współpracy celem wspólnej analizy, przygotowania i realizacji projektów badawczo rozwojowych, również w ramach technologii zrównoważonego rozwoju.

Orlen ze zgodą UOKiK na przejęcie PGNiG

Budowa koncernu multienergetycznego, jak informował wcześniej PKN Orlen, zakłada również przejęcie PGNiG. 16 marca tego roku prezes Urzędu Ochrony Konkurencji i Konsumentów (UOKiK) wydał natomiast warunkową zgodę na połączenie PKN Orlen i PGNiG. Transakcja może dojść do skutku pod warunkiem sprzedaży spółki Gas Storage Poland, która zarządza magazynami gazu należącymi obecnie do PGNiG.

Według PKN Orlen, zintegrowany podmiot będzie miał przychody na poziomie ok. 250 mld zł rocznie i będzie obsługiwał ok. 100 mln klientów w Europie, skutecznie konkurując na międzynarodowych rynkach i gwarantując zarazem bezpieczeństwo dostaw paliw i energii. Przyszły multienergetyczny koncern ma też rozwijać odnawialne źródła energii, w tym morskie i lądowe farmy wiatrowe oraz fotowoltaikę, jak również inwestować w paliwa alternatywne oraz małą energetykę jądrową i biomateriały.

Po połączeniu aktywa rafineryjne Grupy Lotos, jak zapowiada PKN Orlen, będą nadal zlokalizowane w Gdańsku, a w związku z tym wpływy z podatków oraz możliwości tworzenia nowych miejsc pracy pozostaną na Pomorzu.

We wtorek PKN Orlen podpisał porozumienie z Grupą Lotos i związkami zawodowymi obu podmiotów ustalające uprawnienia pracowników po ich połączeniu, w tym zabezpieczające m.in. gwarancje zatrudnienia i bezpieczeństwa pracy.

Newsletter

Newsletter

Tak będą działać telewizory i dekodery. Resort szykuje rozporządzenie

Tak będą działać telewizory i dekodery. Resort szykuje rozporządzenie  Jarosław Kulczycki odchodzi z TVP

Jarosław Kulczycki odchodzi z TVP  Co w ramówce nowgo kanału? KRRiT opublikowała koncesję

Co w ramówce nowgo kanału? KRRiT opublikowała koncesję  Była pogodynka TVP w nowej stacji

Była pogodynka TVP w nowej stacji  Nowe filmy i seriale na platformie Max. Pojawią się także klasyki

Nowe filmy i seriale na platformie Max. Pojawią się także klasyki

Dołącz do dyskusji: Grupa Lotos coraz bliżej fuzji z Orlenem. Zgodzili się akcjonariusze i rząd